Entretien avec Patrick Pouyanné

« Pour Total, la sécurité est plus qu'une priorité, c'est une valeur »

L'actuariel : Les prix du pétrole se sont effondrés de 70 % depuis juin 2014. Comment Total a-t-il réagi à ce contre-choc pétrolier ?

Patrick Pouyanné : Le pétrole est une matière première et, comme toutes les matières premières, son prix varie en fonction de l’offre et de la demande et connaît des cycles. Sa volatilité n’a donc rien de surprenant même si, depuis quelques années, nous nous étions habitués à un niveau de prix élevé que certains ont cru stable. Cependant, cette fois, la chute des prix a été particulièrement vertigineuse, puisque le baril est passé de plus de 100 dollars à moins de 30 entre juin 2014 et février 2016. Pour une major comme Total, un affaissement du prix du baril de 100 à 50 dollars représente une perte de cash flow de 10 milliards de dollars par an. Or Total doit rester une entreprise profitable quel que soit le prix du pétrole. Puisque nous ne pouvons pas contrôler les prix, nous nous concentrons sur ce que nous pouvons maîtriser, c’est-à-dire à la fois la sécurité, les coûts et l’excellence opérationnelle, pour tirer le meilleur parti de nos actifs et de l’allocation de nos investissements. Avant même la chute brutale des prix du baril, nous avions mis en place un plan de réduction de nos coûts car l’inflation liée aux cours élevés affectait notre rentabilité. Début 2015, nous l’avons amplifié, accéléré. Je suis fier de la mobilisation des équipes, car si les résultats nets ajustés des pétroliers ont reculé de 45 % en moyenne, le nôtre a baissé de « seulement » 18 % !

C’est en premier lieu notre modèle intégré, c’est-à-dire notre présence sur toute la chaîne pétrolière et gazière, y compris le raffinage, la pétrochimie et la distribution, qui nous a permis de mieux résister dans un environnement difficile, car nous avons pu récupérer sur l’aval de la chaîne une partie des marges perdues dans l’amont. C’est ensuite notre excellence opérationnelle, avec une croissance de nos productions de plus de 9 % et un record d’utilisation de nos raffineries. C’est enfin notre discipline sur les dépenses puisque nous avons dépassé nos objectifs de réduction des coûts opératoires avec 1,5 milliard de dollars économisés en une seule année.

L'actuariel : Dans cette crise, sans précédent depuis 1986, comment Total se comporte-t-il par rapport aux autres majors comme ExxonMobil, Shell ou BP ?

P.P. : Lorsque le baril était à 100 dollars, plusieurs de nos concurrents se sont désengagés de l’aval pour se concentrer sur l’amont. Pour notre part, nous avons décidé de rester présents dans les métiers du raffinage, de la pétrochimie et de la distribution mais en les restructurant pour améliorer leur compétitivité. Bien nous en a pris, car ces métiers nous permettent aujourd’hui de mieux résister que nos concurrents. Le modèle intégré est au cœur de la vision stratégique de Total. Au premier trimestre de 2016, nous avons ainsi affiché les seconds résultats parmi les majors, juste derrière Exxon mais devant Shell, Chevron et BP !

L'actuariel : Comment voyez-vous évoluer les cours du pétrole dans les cinq prochaines années ?

P.P. : Je ne fais pas de pronostic, ma tâche est de conduire le Groupe de telle sorte que Total puisse rester une entreprise profitable quel que soit le prix du baril. Les experts anticipent mal les mouvements du prix du pétrole ; ils font pour le moins preuve de myopie ! Si le prix est bas aujourd’hui, c’est parce qu’il y a un déséquilibre entre la demande et les nouvelles capacités de production qui ont été mises en route partout dans le monde. En effet, pendant dix ans, le baril a été très élevé. Avec cet afflux d’argent, les projets se sont multipliés et de nouvelles technologies sont apparues. Elles ont par exemple permis d’exploiter de manière rentable les pétroles et gaz de schiste. Le monde a alors fait face à un excès de production d’hydrocarbures, en particulier des pétroles de schiste aux États-Unis, couplé à une demande plus faible, sous l’effet du ralentissement de la Chine mais aussi des effets des économies d’énergie et de l’émergence des renouvelables à cause du prix du pétrole élevé. Toutefois et contrairement à ce qui est régulièrement écrit, la demande en 2015 a été forte, c’est même la seconde plus forte hausse au cours des dix dernières années car les consommateurs profitent de prix plus bas. À l’inverse, les investissements se sont fortement ralentis.

L'actuariel : La baisse de 40 % des investissements mondiaux dans l’exploration et la production pétrolière en 2015-2016 ne va-t-elle pas entraîner une pénurie dans quelques années ?

P.P. : Le rééquilibrage du marché interviendra à moyen terme car la production mondiale des champs existants, actuellement d’environ 95 millions de barils par jour, décline d’environ 5 % par an d’ici à 2020, soit environ 5 millions de barils par jour chaque année. Si la demande augmente ne serait-ce que de 1,2 %, il ne faudra pas seulement ajouter 5 millions de barils par jour de nouvelles capacités entre aujourd’hui et 2020, mais 25 millions, soit un quart de la production actuelle à renouveler ! Et cela dans un contexte où quasiment aucun nouveau projet n’est décidé et où les investissements mondiaux ont baissé de près de 50 % en deux ans. Autrement dit, si nous continuons comme cela, nous préparons un prochain choc pétrolier !

L'actuariel : À long terme, le plus grand risque pour Total ne réside-t-il pas dans la perspective de mesures drastiques contre les énergies fossiles pour freiner le réchauffement climatique ?

P.P. : La production et la fourniture d’énergie de façon générale, les combustibles fossiles en particulier, sont à la source d’environ deux tiers des émissions de gaz à effet de serre. Mais chez Total, nous ne voulons pas subir cela comme une contrainte, au contraire nous voyons là une opportunité. Car les pétroliers ont les moyens d’agir pour limiter le réchauffement climatique : ils sont au cœur des marchés de l’énergie, ils ont les capacités technologiques et les capacités financières pour s’engager. Nous reconnaissons que nous sommes en partie responsables du problème, mais nous revendiquons que nous sommes aussi une partie de la solution. C’est pour cela que nous avons décidé de prendre en compte dans notre stratégie l’évolution du mix énergétique du scénario 2 °C tel que le prévoit l’Agence internationale de l’énergie (AIE). Nous avons décidé de sortir du charbon, l’énergie fossile la plus émettrice de CO2, et de développer une stratégie offensive dans le gaz car, à l’inverse, le gaz est l’énergie fossile la moins émettrice de CO2 pour la génération d’électricité. Le gaz sera essentiel pour engager la transition énergétique, car sa flexibilité en fait l’allié des énergies renouvelables pour pallier l’intermittence du solaire et de l’éolien. Nous tirerons parti de la croissance des énergies renouvelables et je rappelle que Total est dans le « top 3 » mondial du solaire. Nous avons acquis le fabriquant de batteries Saft, car un des challenges qu’ont les renouvelables pour se développer, c’est le stockage de l’électricité. Maîtriser cette technologie est un des maillons clés pour se développer dans ces énergies. Nous nous intéressons également aux biocarburants car ils sont complémentaires de nos carburants traditionnels.

L'actuariel : Une taxe carbone pour donner un avantage compétitif aux énergies peu émettrices de CO2 verra tôt ou tard le jour. Votre groupe s’y est-il préparé ?

P.P. : Non seulement nous nous y sommes préparés, mais nous la réclamons ! Total a eu un rôle clé dans l’appel à la tarification du carbone que nous avons lancé l’année dernière avec cinq autres compagnies pétrolières et gazières mondiales. Cela peut étonner que des entreprises demandent une hausse des prix de leurs produits, mais nous l’avons fait. Nous avons besoin d’un signal clair pour investir dans la bonne direction. Donner un prix au carbone est un élément crucial pour orienter les choix des acteurs économiques. Aujourd’hui, tout pousse les pays consommateurs à brûler du charbon, qui est très bon marché, mais très émetteur de CO2. Seule une tarification du carbone permettra de sortir de cette situation absurde où l’Europe ferme des centrales à gaz, moins polluantes, pour remettre en service et ouvrir de nouvelles centrales à charbon ! Depuis plusieurs années, nous décidons nos investissements en prenant en compte une tarification du carbone et, depuis 2015, nous utilisons 30 à 40 $/t de CO2 (en fonction du prix du pétrole) pour évaluer nos projets [La ministre de l’Environnement, Ségolène Royal, vient d’annoncer qu’en 2017 la France introduira une taxe d’environ 30 euros la tonne, ndlr].

L'actuariel : Un groupe pétrolier comme Total est-il, plus que d’autres entreprises, exposé au risque terroriste ? Quelle stratégie et quels outils avez-vous mis en place ?

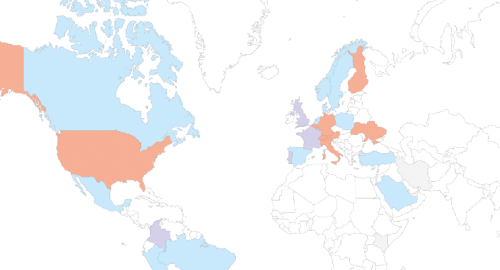

P.P. : Total est présent dans plus de 130 pays, les risques géopolitiques sont évidemment nombreux, d’autant que cette instabilité a atteint des niveaux inédits dans le monde et que la chute des cours des hydrocarbures et des matières premières fragilise les pays dans lesquels nous opérons. Nous devons savoir travailler dans des contextes à risques, mais sans jamais mettre en danger la vie de l’un de nos salariés. Pour Total, la sécurité est plus qu’une priorité, c’est une valeur. Cela peut nous amener à décider d’évacuer nos équipes comme nous l’avons fait au Yémen l’année dernière, quand la présence d’Al-Qaida a été avérée à 50 kilomètres de l’usine de Yemen LNG. Nous avons en place un dispositif de veille avec une direction centrale en charge de la sûreté, qui décide des mesures à prendre de façon centralisée. Nous sommes en relation permanente avec les services diplomatiques et, si besoin est, avec les forces de défense.

L'actuariel : Pourquoi avez-vous renoncé à forer la calotte glaciaire de l’Arctique pour y pomper du pétrole, contrairement à d’autres majors ?

P.P. : Pour des raisons économiques et des raisons écologiques. Le pétrole qui serait produit en Arctique serait parmi les plus chers au monde. Le coût d’un puits peut atteindre près de 500 millions de dollars. Nous avons un meilleur usage des capitaux du Groupe pour trouver des projets moins coûteux et plus rentables. Par ailleurs, l’Arctique est un écosystème particulièrement vulnérable. De nombreuses ONG se sont mobilisées contre les opérations d’exploration et de production de pétrole dans cette zone. Compte tenu de ces deux aspects, économique et écologique, Total exclut tout projet pétrolier offshore en zone de banquise. Hors zone de banquise, nous privilégions les projets gaziers car les risques environnementaux sont bien moindres que ceux des projets pétroliers. Ainsi, nous développons un projet géant de gaz naturel liquéfié en péninsule de Yamal, à 600 kilomètres au nord du cercle polaire arctique en Russie.

L'actuariel : Les risques sont multiples : géopolitiques, financiers, industriels, monétaires, écologiques, éthiques (corruption…). Les gérez-vous globalement ou par type de risque ?

P.P. : Je ne suis pas le meilleur spécialiste de l’assurance, mais nous avons, chez Total, des services extrêmement efficaces composés à la fois d’ingénieurs maison, de profils financiers, de juristes issus des professions de l’assurance, d’asset managers et de deux actuaires. Les risques, nous les gérons globalement et séparément. Séparément, parce qu’un risque opérationnel de nature technique ne se gère pas comme un risque financier. Mais globalement aussi, car un seul et même événement peut générer des risques variés, qu’ils soient opérationnels, environnementaux, financiers ou encore entacher notre réputation.

En particulier, un des rôles clés du comité exécutif est de veiller à ce que l’exposition à un seul pays ne soit pas de nature à remettre en cause la solidité du bilan du groupe. Et c’est bien le cas, j’en suis le garant !

[traitement;requete;objet=article#ID=1185#TITLE=Patrick Pouyanné : les dates clés]