Les taux en territoire inconnu…

Les taux négatifs initiés par la BCE sont loin de faire l’unanimité. Considérés par certains comme une arme pour la croissance, ils sont dénoncés par d’autres, qui pointent leurs lourdes conséquences, y compris pour les assureurs…

Le 10 mars dernier, la Banque centrale européenne (BCE) annonçait une baisse historique de ses trois taux directeurs. Historique car, pour la première fois, le taux central, celui qui sert de référence au taux des crédits dans la zone euro, passait de 0,05 % à 0. Et si, en avril, la BCE a laissé ses taux inchangés, ses taux au jour le jour appliqués aux dépôts des établissements bancaires s’enfoncent en territoire négatif (- 0,1 %) depuis le 11 juin 2014 (ils ont été fixés à - 0,4 % le 16 mars).

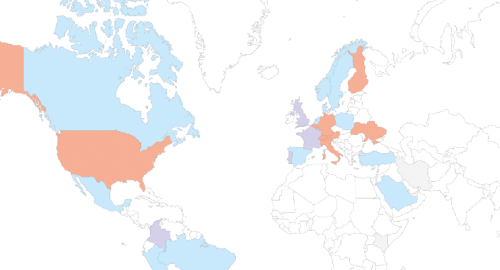

Une grande partie de l’Europe vit déjà depuis plusieurs mois sous le régime de taux bas voire négatifs sur la dette souveraine à court terme. Un phénomène qui peu à peu se propage aux obligations à moyen terme. Ainsi la France sert-elle sur le marché primaire un rendement négatif pour ses obligations jusqu’à 4 ans. Cela va jusqu’à 8 ans en Allemagne et 15 ans en Suisse. Et la plus grande partie des économistes en est persuadée : cette situation est amenée à durer pendant encore plusieurs années. En juin 2015, l’ACPR a d’ailleurs demandé aux assureurs d’analyser dans le cadre de l’ORSA « l’évolution de leur solvabilité, l’équilibre de leur situation financière et le respect de leurs engagements dans une situation d’inflation négative et de taux très bas, voire négatifs à l’échéance » de… 2019.

Taux négatifs contre récession ?

Cette situation inédite fait couler beaucoup d’encre. Elle a ses défenseurs (rares) et ses détracteurs (très nombreux). Parmi les premiers, les banquiers centraux, comme Jean-Claude Trichet, ancien président de la BCE, interrogé par Le Journal du dimanche le 16 février dernier : « Si les banques centrales n’avaient pas pris de telles mesures, nos économies pourraient être en déflation. C’est-à-dire que tout le monde attendrait pour consommer ou investir, nous serions en récession et l’endettement réel ne cesserait d’augmenter. Ce serait mortel pour nos économies. » Même son de cloche de la part du Français Benoît Cœuré, membre du directoire de la BCE, qui a déclaré récemment au journal allemand Frankfurter Allgemeine : « Nous avons besoin de taux d’intérêt bas pour assurer une normalisation des conditions économiques, y compris pour de meilleurs rendements de l’épargne à l’avenir. » Il s’agissait alors de répondre aux critiques des dirigeants politiques allemands, Angela Merkel en tête, qui s’inquiètent des choix de la BCE, accusés de mettre en péril les caisses d’épargne allemandes et in fine les placements des particuliers.

Avec les taux d’intérêt négatifs, l’un des objectifs de la BCE est d’amener les investisseurs vers les actifs plus risqués réputés contribuer au financement de l’économie, ce que certains n’hésitent pas à qualifier de « gambling for resurrection » (autrement dit « jouer le tout pour le tout afin de se refaire »). Une politique dont l’impact est vivement critiqué : « Les taux négatifs ont totalement “anesthésié” la perception du risque, ce qui est très dangereux, pointe Marc Fiorentino, dirigeant fondateur d’Euroland Corporate, interrogé dans un ouvrage1 réalisé par l’Institut Messine, un think tank composé de commissaires aux comptes et de personnalités de la société civile. Cela s’observe particulièrement bien sur le marché high yield – celui des obligations d’entreprises à risque – où l’on a assisté en quelques mois à un effondrement des rendements : les investisseurs se précipitent sur ce marché et prêtent à des entreprises au profil financier tendu à peu près comme s’ils prêtaient à de grandes entreprises de premier rang. » Sur le plan quantitatif, une note publiée en février 2016 par les analystes de Natixis met à mal la logique de la BCE : « Le report des investisseurs vers les actifs plus risqués peut avoir lieu si ceux-ci peuvent accepter de prendre davantage de risques. Quand on regarde les prix des actifs risqués et le taux d’intérêt des dépôts dans la zone euro, on voit l’absence claire de cet effet. »

Jean-Marc Daniel, professeur à l’ESCP Europe et ancien membre de la direction du Budget, estime même que le postulat de départ est faussé : « Le choix de politique monétaire de la BCE est d’essayer de retrouver de l’inflation ou de retrouver un mode d’organisation de l’économie proche de celui de l’inflation avec des taux d’intérêt réels négatifs. Mais cette idée que l’inflation est un moyen de faire de la croissance économique est ancienne et fausse. Il y a une incohérence de la part des dirigeants à réclamer de l’inflation mais aussi des réformes structurelles qui pourraient engendrer plus de croissance. Or les réformes structurelles porteuses de croissance se traduisent par plus de concurrence et dans ce cas les prix baissent. Il n’y a pas d’inflation car l’économie, poussée par les nouvelles technologies, va vers davantage de concurrence. Il faut donc s’adapter à l’absence d’inflation. » Joseph Stiglitz, Prix Nobel d’économie, est d’ailleurs sans nuance. « Les taux d’intérêt négatifs sont mauvais pour le bilan des banques, “l’effet de richesse” sur les banques l’emportant largement sur le petit encouragement à prêter », a-t-il déclaré le 12 mai dans une tribune des Échos.

[traitement;requete;objet=article#ID=1199#TITLE=Taux négatifs, quand la théorie devient réalité...]

Qui perd gagne...

Cette situation de taux bas a ses gagnants, à commencer par les États, qui se financent à (très) bas coûts, les particuliers, qui renégocient leurs emprunts (notamment immobiliers), et aussi les entreprises qui peuvent financer leurs investissements ou… spéculer. C’est ce que reconnaît sans ambages le directeur administratif et financier de Veolia Environnement, Philippe Capron, dans l’ouvrage de l’Institut Messine : « J’ai émis pour trois milliards d’euros de billets de trésorerie rémunérés à des taux négatifs. Ce sont bien sûr des établissements financiers qui prêtent à Veolia Environnement. Cette somme, je la replace pour grande partie dans des Sicav monétaires assorties de taux positifs. » Une stratégie qui permet à l’entreprise de gagner 10 millions d’euros par an.

Pour les banquiers, c’est un changement total de paradigme qui met tellement à mal leurs marges que certains, comme le groupe BPCE, ont décidé début mai d’appliquer des taux négatifs aux dépôts des grandes entreprises. Une révolution comprise par certains car, dans un climat économique turbulent, il n’est jamais mauvais de sécuriser des placements à court terme, quitte à payer un peu pour conserver des avoirs liquides. Mais qu’en sera-t-il si une telle politique est imposée aux PME et aux particuliers ?

[traitement;requete;objet=article#ID=1201#TITLE=Et si les taux remontaient brutalement ? ]

Une équation aux multiples inconnues pour les assureurs

Et quid des assureurs ? « Nous avons du mal à nous projeter car cela renverse tous les mécanismes », remarque Hélène N’diaye, actuaire certifiée IA, directrice technique assurance chez Generali France, une compagnie qui a arrêté de collecter de l’assurance-vie en euros pour ne pas diluer les taux de rendement.

C’est le cœur même des modèles qui est touché. « Il y a en effet toute une série de modèles utilisés notamment dans l’environnement Solvabilité II qui doivent être profondément adaptés afin d’en assurer le bon fonctionnement dans un tel contexte de taux bas. Concernant la génération de scénarios économiques, nous observons un changement significatif ces dernières années. Il y a encore peu de temps, ces derniers avaient recours à des modèles projetant des taux exclusivement positifs mais, progressivement, nous assistons à un glissement vers des modèles pouvant potentiellement générer des taux négatifs. En effet, autrefois, la mise en œuvre de tels modèles n’était pas véritablement envisagée car, dans un grand nombre d’outils ALM d’assurance, la génération de taux négatifs pouvait conduire à des incohérences. Il s’agit donc d’un nouveau paradigme et deux raisons expliquent cela. D’abord la réalité des marchés. Ensuite, d’un point de vue purement technique, car les modèles générant exclusivement des taux positifs présentent un caractère explosif en situation de taux bas et de volatilité implicite élevée», explique Laurent Devineau, directeur scientifique de Milliman, actuaire certifié IA.

Du côté de l’ACPR, on se veut rassurant mais prudent : « Aujourd’hui, les contrats d’assurance en euros apparaissent plus attractifs que d’autres produits financiers car ils ont un stock d’obligations anciennes, contrairement aux parts d’OPCVM, qui sont en valeurs de marché et aux dépôts bancaires, dont les taux s’adaptent plus rapidement. Mais c’est un avantage qui diminue progressivement avec le maintien des taux bas. Les résultats de l’exercice que nous avons mené en 2015 ne montrent pas un danger immédiat. Néanmoins, il faut prendre des mesures le plus vite possible car les taux bas, c’est un poison qui tue lentement », souligne Dominique Durant, adjointe au directeur des études de l’ACPR. En effet, même si la situation des assureurs français n’est pas critique, ils ne peuvent rester sans réagir. D’autant que cela engendre d’autres dangers : « Il y a des acteurs qui ne sont pas des assureurs, qui ne sont pas tenus par les mêmes règles de solvabilité et qui vont proposer des rendements plus intéressants », met en garde Jean-Marc Daniel.

En quête de performances

Dominique Durant estime que les assureurs ont un moyen de résister car certains leviers n’ont pas encore été suffisamment actionnés : « Il faut baisser la rémunération et la participation aux bénéfices (PB). Les assureurs français, contrairement aux assureurs allemands, ont la chance d’avoir des taux techniques garantis modestes grâce à la réglementation. Or, aujourd’hui, ils distribuent encore trop de PB. » Autre piste poussée par l’ACPR, les contrats en unités de compte. Une solution qu’ont largement adoptée les assureurs mais, rappelle Hélène N’diaye, « cela génère plus de volatilité même pour les assureurs car la rémunération se fait sur l’encours », la collecte en unités de compte étant très liée aux indices boursiers. Les investissements dans l’économie réelle ont également des contraintes : « Nous sommes limités à cause des règles de solvabilité, qui ne sont pas cohérentes avec les exigences de rentabilité du marché », prévient Hélène N’diaye.

La solution viendra-t-elle de l’euro-croissance ? « Si ces produits voient enfin le jour, c’est une solution », espère Hélène N’diaye. « L’euro-croissance est un produit intéressant car il fournit un avantage de rendement à une certaine échéance en échange d’une perte de liquidité. Mais c’est une solution qui ne démarre pas. Il n’y a pas de stocks d’obligations à rendement élevé pour booster la rémunération. Par ailleurs, c’est un produit compliqué et les assureurs doivent veiller à ce que les explications soient claires pour les assurés », note Dominique Durant.

Autre frein, la frilosité des assurés français à la prise de risque, qui joue aussi sur le comportement et la rémunération des assureurs : « On pourrait imaginer des produits où les assurés risqueraient une perte de capital importante en contrepartie d’une forte espérance de gains. Mais ce n’est pas dans la culture française », souligne Aurélie Bonnefoi, actuaire associée IA, manager chez Galea & Associés.

Personne ne voit de solution idéale dans le contexte mondial actuel. « Les investisseurs institutionnels sont devenus plus corrélés entre eux car ils ont fait des opérations dans le même sens et sur le même type d’actifs. Le mismatch de maturité entre l’actif et le passif les rend beaucoup plus sensibles qu’avant aux taux d’intérêt. Cela complique la diversification des actifs. Et la courbe des taux n’évolue plus en fonction des différents types de risques spécifiques de l’acteur à qui l’on a prêté ou des risques liés à des différences de durée. La prime de risque est écrasée », remarque l’économiste Michel Aglietta, qui note que des sources de diversification autrefois prometteuses se révèlent à terme décevantes : « Les pays émergents ont été pendant un certain temps très favorables et ont permis de recycler les liquidités mises à disposition par les banques centrales. Mais il y a eu une dégradation de ces marchés. Et les investisseurs peuvent se retrouver dans des situations où les risques deviennent systémiques. » Autre conséquence de cette stratégie de diversification : une dégradation de leur notation. « S’agissant du risque de recherche de rendement au détriment de la sécurité, on n’observe pas d’évolutions notables chez les assureurs français. L’augmentation de la duration des placements n’est pas statistiquement significative en 2014. En 2013, les principaux avaient un peu plus que leurs homologues européens investi dans des corporates non sécurisées. Ce qui les conduit à avoir des notations moyennes légèrement inférieures à celles des autres assureurs, tout en restant plus fortement concentrées dans l’investment grade », rappelle Dominique Durant.

[traitement;requete;objet=article#ID=1203#TITLE=Patrick Artus, directeur de la recherche et des études de Natixis]

Perspectives et prospective

Jean-Marc Daniel estime néanmoins que les assureurs ont des perspectives : « D’abord, ils vont adopter la même stratégie que les banques, à savoir augmenter les frais. » Mais surtout il leur faut aller à la conquête de nouveaux marchés : « Ils doivent s’engager sur des secteurs sur lesquels ils ne sont pas ou insuffisamment présents. De plus en plus de gens vont se tourner vers eux et leur champ d’action va s’élargir. Demain, il y a des monopoles qui vont exploser comme la santé, l’enseignement ou même les professions juridiques. » Pour Michel Aglietta, l’avenir pour les investisseurs et notamment les assureurs passe peut-être par un changement d’approche : « Il faut aller voir les marchés sur lesquels les risques sont moins corrélés. Mais cela nécessite de rentrer dans des analyses industrielles et de faire évoluer les portefeuilles. » Dominique Durant évoque l’investissement dans les crédits directs, une possibilité ouverte depuis 2013. Mais là aussi avec des garde-fous : « Ce n’est pas le métier des assureurs de faire du crédit. Ils doivent donc démontrer qu’ils se sont dotés d’un processus d’analyse du risque qui soit à la hauteur. Dans le cadre de Solvabilité II, cela recouvre l’application du principe de la personne prudente, contrôlé par l’ACPR. »

Pour Catherine Lubochinsky, professeur d’économie à Paris II et membre du conseil scientifique de l’ACPR, si les tentatives de solutions sont en effet multiples, il ne s’agit à l’entendre que de pis-aller : « Il faut avant tout que les agents économiques acceptent d’avoir des rendements garantis faibles. Et il est indispensable de mettre en place des produits et surtout une fiscalité plus adaptés pour l’épargne longue. » Denis Kessler, PDG de Scor, interrogé par l’Institut Messine, va encore plus loin : « Il faut s’attendre à ce que les taux d’intérêt soient plus arbitraires, plus incertains, plus volatils et moins prévisibles que par le passé. » Au-delà de la question de la répartition du risque avec l’assuré, « la gestion d’actifs va devoir se faire plus prudente et, surtout, réduire la détention de titres souverains ». Et il réinterroge d’ailleurs le régulateur européen sur « la pertinence de l’absence de charge en capital sur les titres souverains dans la formule standard de Solvabilité II »...

Taux d’intérêt négatifs, douze regards, Institut Messine, janvier 2016, ouvrage téléchargeable sur http://institutmessine.fr/publications/