Patrick Artus, directeur de la recherche et des études de Natixis

« L’idéal serait de trouver un actif décorrélé des taux »

Patrick Artus, directeur de la recherche et des études de Natixis

L’actuariel: Que pensez-vous de la situation actuelle ?

Patrick Artus : La question à se poser est pourquoi la BCE a choisi de mettre en place des taux négatifs sur les dépôts à la Banque centrale (processus qui tire vers le bas toute la structure des taux). La seule interprétation possible est que la BCE pense que les banques rationnent le crédit aux entreprises. Donc, en mettant des taux négatifs sur les réserves excédentaires, on les force à faire davantage de crédit. Or les enquêtes de la BCE nous disent qu’il n’y a pas de rationnement du crédit par les banques. C’est un choix bizarre.

L’actuariel : Comment doivent réagir les assureurs ?

P.A. : Les assureurs pour leur part ont déjà incité leurs portefeuilles à passer du compte en euros aux unités de compte. L’unité de compte a bien marché. Cela représente 20% dans la nouvelle collecte et 40% chez certains portefeuilles. Malgré tout, le rendement de l’actif des assureurs diminue et il y a deux menaces : cette situation peut durer très longtemps. Dans ce cas, les assureurs vont avoir épuisé leur plus-value latente et donc le rendement va continuer à baisser jusqu’à ce que le fonds en euros ne soit plus concurrentiel si les taux restent bas. L’autre menace, c’est une remontée rapide des taux mais l’économie ne produira pas ce deuxième scénario. Il faudrait un choc géopolitique.

L’actuariel : Quelle autre solution que l’unité de compte ?

Il n’y a pas de recette, c’est un mixte. Sur le crédit, les assureurs sont allés sur l’investment grade (IG) mais, à partir de juin, cela va être plus difficile car il va y avoir une pression de la BCE (ndlr : après le rachat de dettes souveraines, la BCE a annoncé un plan de rachat d’obligations d’entreprises notées en catégorie IG). Ensuite, il y a les dettes d’infrastructure mais il n’y a pas assez de projets pour satisfaire la demande. Nous voyons aussi certains assureurs commencer à faire du vrai crédit. Soit des crédits que les banques leur structurent et qu’ils rachètent, soit, pour les grandes compagnies, des crédits qu’ils font eux-mêmes en négociant directement avec les entreprises. Il y a également une énorme demande pour l’immobilier mais les rendements deviennent moins attractifs. Sur l’immobilier commercial, ils étaient de 6 à 7 % il y a deux ans et ils sont passés à 3-4 %, ce que certains assureurs considèrent comme trop bas.

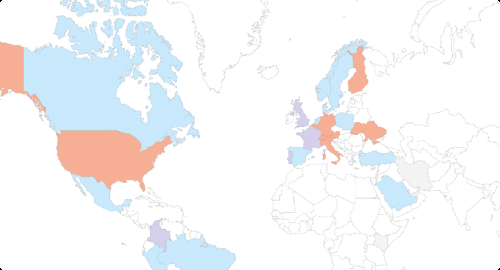

On voit le retour des produits structurés obligataires, qui offrent des rendements plus élevés. On a aussi des astuces dans des montages sérieux qui permettent aux assureurs de réduire la consommation de fonds propres Solvabilité II associés aux actions. En mettant des couvertures intelligentes, il est possible de passer de 40 centimes par euro à des consommations de capital de 20 centimes par euro pour les actions. Cela rend ainsi les actions plus comestibles… Nous voyons des assureurs revenir sur les émergents. En Argentine, l’émission d’obligations a été souscrite presque 5 fois. Mais cela ne peut être une solution globale à leur problème. Par ailleurs, tous ces actifs sont corrélés aux taux. Si les taux remontent, l’immobilier baissera. L’idéal serait de trouver un actif décorrélé des taux, qui donne un rendement élevé. Le seul aujourd’hui, c’est la dette d’infrastructure.

Propos recueillis par Florence Puybareau